Gwarancje własne

Bank Spółdzielczy w Sławnie udziela gwarancji wystawionych na zlecenie klientów instytucjonalnych , których celem jest zabezpieczenia wykonania zobowiązań Zleceniodawcy wobec swoich kontrahentów.

Bank w ofercie posiada m.in.:

- Gwarancję wadialną – w przypadku przystąpienia do przetargu

- Gwarancję należytego wykonania umowy – w przypadku zawierania umowy z kontrahentem

Gwarancje i poręczenia BGK

Jeśli korzystasz z funduszy Unii Europejskiej lub środków publicznych, Twoje wydatki są jednak większe, Bank Gospodarstwa Krajowego poręczy za Ciebie, byś mógł otrzymać kredyt.

Odwiedź jedną z naszych placówek lub skontaktuj się z nami by zapytać o szczegóły.

Gwarancja de minimis PLD-KFG

Gwarancja de minimis to jedna z form pomocy publicznej na zabezpieczenie spłaty kredytu. Program gwarancji de minimis jest realizowany z rządowego programu “Wspieranie przedsiębiorczości z wykorzystaniem poręczeń i gwarancji Banku Gospodarstwa Krajowego”.

Maksymalna wysokość jednostkowej gwarancji zależna jest od wielkości pomocy de minimis, którą jeden przedsiębiorca otrzymał w okresie minionych trzech lat. Łączna wartość pomocy de minimis przyznanej przedsiębiorcy nie może przekroczyć 300 000 EUR.

Kwota gwarancji natomiast nie może przekroczyć 60% wartości kapitału kredytu i jednocześnie 5 mln PLN.

Gwarancja nie obejmuje odsetek od kredytu ani żadnych innych prowizji czy opłat.

Gwarancja udzielana jest na okres:

- do 60 miesięcy w przypadku kredytu obrotowego

- do 120 miesięcy w przypadku kredytu inwestycyjnego

(okres nie dłuższy niż okres kredytu wydłużony maksymalnie o 3 miesiące).

Stawka opłaty prowizyjnej za okres roczny gwarancji wynosi:

- 0,5% dla kredytu obrotowego

- 0,5% dla kredytu inwestycyjnego

Zabezpieczenie gwarancji na rzecz BGK stanowi weksel własny In blanco kredytobiorcy.

Dla kogo?

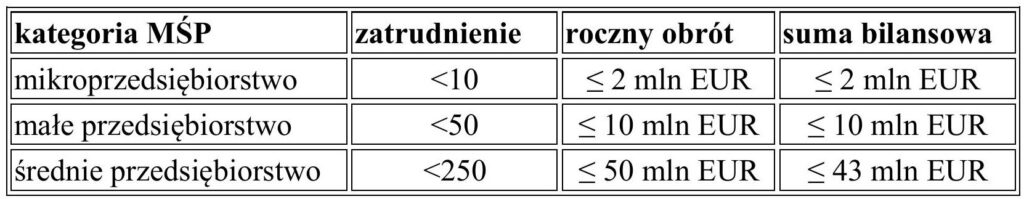

Oferta gwarancji skierowana jest do sektora mikro, małych lub średnich przedsiębiorstw (według definicji MŚP zgodnie z zał. I do rozporządzenia UE nr 651/2014).

- prowadzą działalność gospodarczą

- są rezydentami i posiadają zdolność kredytową – ocenianą zgodnie z procedurą Banku Kredytującego

- nie posiadają wpisu w jakimkolwiek systemie, w którym podlegają weryfikacji na etapie udzielania kredytu zgodnie z wewnętrznymi przepisami Banku Kredytującego i które to wpisy zgodnie z tymi przepisami wykluczą ich z możliwości uzyskania kredytu w Banku Kredytującym (w tym BR lub BIK)

- na etapie udzielania kredytu nie posiadali zaległości z tytułu podatków wobec US oraz zaległości z tytułu składek wobec ZUS/KRUS

- w okresie 3 miesięcy przed datą złożenia wniosku o udzielenie kredytu nie posiadał wypowiedzianej przez Bank Kredytujący jakiejkolwiek ekspozycji kredytowej, zadłużenia przeterminowanego w Banku Kredytującym powyżej 30 dni, w kwocie przekraczającej 500 zł, ekspozycji kredytowej zaliczonej w Banku Kredytującym do kategorii „zagrożone”

- łączne zaangażowanie w ramach portfelowej linii gwarancyjnej de minimis z tytułu udzielonych Kredytobiorcy gwarancji spłaty kredytów (kwota jednostkowej gwarancji oraz suma czynnych gwarancji w Bankach SGB) nie przekroczy 5 milionów złotych

Na jaki cel?

Gwarancją mogą być objęte nowo udzielane wszelkie kredyty obrotowe (nieodnawialne, odnawialne, w tym także kredyty w rachunku bieżącym), ale również istniejące zaangażowania przedsiębiorców np. w przypadku podwyższania kwoty kredytu, odnawiania zaangażowania na kolejny okres kredytowania, a także gwarancją mogą być objęte kredyty inwestycyjne, które mogą być przeznaczane na finansowanie realizowanych przez kredytobiorcę przedsięwzięć inwestycyjnych. Środki pozyskane z kredytu mogą finansować inwestycje takie jak np. samochody, maszyny, urządzenia, zakup, budowę, rozbudowę, nadbudowę czy modernizację obiektów związanych z działalnością gospodarczą.

Dlaczego warto?

- Możliwość uzyskania kredytu nawet przez przedsiębiorców z krótkim stażem na rynku, bez historii kredytowej, bez dostatecznych własnych zabezpieczeń

- Niski koszt ustanowienia zabezpieczenia kredytu i gwarancji

- Minimum formalności – wystarczą standardowe dokumenty wymagane przez Bank do oceny zdolności kredytowej

- Cała procedura przyznania gwarancji de minimis BGK przeprowadzana jest przez Bank kredytujący

Odwiedź jedną z naszych placówek lub skontaktuj się z nami by zapytać o szczegóły.

Gwarancja de minimis FGR

Fundusz Gwarancji Rolnych to fundusz gwarancyjny Banku Gospodarstwa Krajowego dostępny dla całego sektora rolnego, tj. zarówno dla przedsiębiorstw przetwórstwa rolno-spożywczego, jak i dla producentów produkcji podstawowej (rolników) wraz z dofinansowaniem w formie dopłat do oprocentowania kredytów obrotowych objętych gwarancją stanowiącą pomoc publiczną (dla rolnika lub przetwórcy produktów rolnych) lub pomoc de minimis (dla przetwórcy produktów nierolnych).

Maksymalna kwota kredytu obrotowego wynosi 200 000 EUR, z zastrzeżeniem, że łączne zaangażowanie Kredytobiorcy z tytułu udzielonych Kredytobiorcy kredytów obrotowych nieodnawialnych lub odnawialnych, w tym kredytów w rachunku bieżącym, przeznaczonych na bieżące finansowanie działalności gospodarczej niepowiązanej z realizacją inwestycji ze środków EFRROW, nie może przekroczyć równowartości w złotych kwoty 200 000 EUR.

Kwota gwarancji nie może przekroczyć 80% wartości kapitału kredytu.

Gwarancja nie obejmuje odsetek od kredytu ani żadnych innych prowizji czy opłat.

Gwarancja udzielana jest na okres:

- 51 miesięcy – w przypadku kredytu obrotowego nieodnawialnego

- 39 miesięcy – w przypadku kredytu obrotowego odnawialnego (w tym kredytu w rachunku bieżącym)

Gwarancja jest bezpłatna – prowizja 0 zł.

Zabezpieczenie gwarancji na rzecz BGK stanowi weksel własny In blanco kredytobiorcy.

Dla kogo?

Mikro, małych lub średnich przedsiębiorców działających w sektorze rolnym, tj.:

- rolników

- przetwórców produktów rolnych

- przetwórców produktów nierolnych

Na jaki cel?

Na zabezpieczenie kredytu:

- obrotowego nieodnawialnego

- obrotowego odnawialnego (w tym w rachunku bieżącym)

z przeznaczeniem na bieżące finansowanie działalności gospodarczej niepowiązanej z realizacją inwestycji wspieranej ze środków EFRROW (z dopłatą BGK do oprocentowania stosowaną przez okres 12 miesięcy w wys. do 5%).

Dlaczego warto?

- zapewnienie elastyczności w dysponowaniu własnym majątkiem – brak konieczności zastawiania go w części objętej gwarancją

- korzystniejsze od standardowych warunki finansowania w banku kredytującym (transfer korzyści)

- brak kosztu zabezpieczenia kredytu

- zmniejszenie kosztu odsetkowego kredytu poprzez dotacje w formie dopłaty do odsetek

- wszystkie formalności związane z udzieleniem gwarancji i kredytu realizowane w jednym miejscu tj. banku kredytującym

Gwarancja INVESTMAX

Gwarancja INVESTMAX jest to gwarancja spłaty kredytu udzielana z re-gwarancją Europejskiego Funduszu Inwestycyjnego ze środków Programu InvestEU. Gwarancja Investmax stanowi pomoc publiczną.

Dla kogo?

Mikroprzedsiębiorcy, Małe przedsiębiorstwa, Średnie przedsiębiorstwa.

Parametry gwarancji:

- zakres gwarancji: 80% kapitału kredytu;

- kwota gwarancji:

- 172 660 zł, gdy jest udzielana jako instrument mikrofinansowy (forma wsparcia kierowana wyłącznie do mikroprzedsiębiorców, gdy kwota kredytu nie przekracza 215 825 zł),

- 6 906 400 zł, gdy jest udzielana jako instrument wsparcia MŚP (forma wsparcia kierowana do przedsiębiorców z sektora MŚP (w tym mikroprzedsiębiorców), gdy maksymalna kwota kredytu nie przekracza kwoty 8 633 000 zł);

- rodzaj zabezpieczanego kredytu:

- kredyt inwestycyjny lub kredyt obrotowy,

- okres gwarancji:

- 51 miesięcy (kredyt obrotowy odnawialny i nieodnawialny),

- 123 miesiące (kredyt inwestycyjny);

- opłata prowizyjna z tytułu gwarancji:

- 0 % od kwoty gwarancji, gdy jest udzielana jako mikrofinansowy instrument wsparcia (forma wsparcia kierowana wyłącznie do mikroprzedsiębiorców, gdy kwota kredytu nie przekracza 215 825 zł),

- 0,3 % od kwoty gwarancji, gdy jest udzielana jako instrument wsparcia MŚP (forma wsparcia kierowana do przedsiębiorców z sektora MŚP (w tym mikroprzedsiębiorców), gdy maksymalna kwota kredytu nie przekracza kwoty 8 633 000 zł);

- zabezpieczenie gwarancji: weksel in blanco.

Jakie korzyści?

- dostęp do kredytu dla podmiotów, które nie dysponują odpowiednim zabezpieczeniem jego spłaty lub wolnymi limitami pomocowymi (np. pomoc de minimis),

- korzystniejsze od standardowych warunki finansowania w banku kredytującym (transfer korzyści),

- zapewnienie elastyczności w dysponowaniu własnym majątkiem – brak konieczności zastawiania go w części objętej gwarancją,

- oszczędność środków – niski koszt lub brak kosztu zabezpieczenia kredytu gwarancją,

- wszystkie formalności związane z udzieleniem gwarancji i kredytu realizowane w jednym miejscu tj. banku kredytującym.

Gwarancja FGR PLUS (AGROMAX)

Fundusz Gwarancji Rolnych PLUS (Gwarancja Agromax) jest to bezpłatna gwarancja spłaty kredytu udzielana dzięki środkom z Programu Strategicznego dla Wspólnej Polityki Rolnej (PS WPR). Gwarancja udzielana jest na zabezpieczenie kredytów inwestycyjnych lub obrotowych nieodnawialnych (powiązanych z inwestycją finansowaną kredytem inwestycyjnym zabezpieczonym gwarancją Agromax).

Dla kogo?

Rolnicy, którzy prowadzą niezarejestrowaną działalność w ramach rolniczego handlu detalicznego (RHD) lub produkcji marginalnej, lokalnej i ograniczonej (MOL) w zakresie przetwarzania lub zbywania przetworzonych produktów rolnych lub gospodarstwa rolne produkujące trzodę chlewną), mikro-, mali i średni przedsiębiorcy sektora przetwarzania produktów rolnych lub nierolnych, przetwórcy spełniający kryteria dużego przedsiębiorcy.

Parametry gwarancji:

- zakres gwarancji: do 80% kapitału kredytu;

- kwota gwarancji:

- dla kredytu inwestycyjnego – 5 mln złotych, lub 9 mln zł – producenci trzody chlewnej, lub 10 mln zł – przetwórcy będący dużymi przedsiębiorcami,

- dla kredytu obrotowego – do 20% wartości kredytu inwestycyjnego;

- rodzaj zabezpieczanego kredytu:

- kredyt inwestycyjny (w zł),

- kredyt obrotowy nieodnawialny (w zł) – powiązany z inwestycją finansowaną kredytem inwestycyjnym zabezpieczonym gwarancją Agromax;

- okres gwarancji:

- 51 miesięcy (kredyt obrotowy),

- 183 miesiące (gwarancja w formule pomocy publicznej do kredytu inwestycyjnego); 120 miesięcy (gwarancja w formule pomocy de minimis do kredytu inwestycyjnego);

- gwarancja bezpłatna: prowizja 0 zł;

- rodzaje pomocy publicznej:

- pomoc udzielana na podstawie rozporządzenia Parlamentu Europejskiego i Rady (UE) 2021/2115 z dnia 2 grudnia 2021 r.,

- pomoc de minimis udzielana zgodnie z rozporządzeniem 2023/2831 z dnia 13 grudnia 2023 r.;

- zabezpieczenie gwarancji: weksel in blanco.

Gwarancją Agromax może być objęty kredyt:

- udzielony w złotych,

- przeznaczony na realizację inwestycji w sektorze rolnym lub w zakresie usług na rzecz rolnictwa i leśnictwa,

- przeznaczony na finansowanie całości lub części kosztów inwestycji lub kapitału obrotowego dotyczącego inwestycji.

- koszty finansowane kredytem muszą być poniesione przez kredytobiorcę po dniu złożenia wniosku o gwarancję i dotację, na podstawie dokumentów finansowo-księgowych wystawionych po dniu wystawienia wniosku,

- wykazane koszty muszą być zgodne z celem kredytu.

Dotacja na spłatę odsetek:

- ustalana w odniesieniu do kwoty udzielonego kredytu;

- maksymalna kwota dotacji 4% lub 8% za każdy 12-sto miesięczny okres kredytu i nie może przekroczyć wysokości odsetek naliczonych przez bank kredytujący;

- wysokość dotacji to 50 proc. lub 100 proc. kwoty raty odsetkowej wyliczonej zgodnie z aktualną stopą oprocentowania danego kredytu*;

- okres kredytowania objęty dopłatą: 24 miesiące (od daty uruchomienia kredytu) albo 48 miesięcy dla gospodarstwa rolnego produkującego trzodę chlewną;

- pomoc publiczna (w przypadku kredytu udzielonego rolnikom oraz przetwórcom produktów rolnych) albo pomoc de minimis;

- z dotacji nie mogą skorzystać przetwórcy spełniający kryteria dużego przedsiębiorcy.

*Wysokość dotacji zależna od typu Kredytobiorcy i celu inwestycji tj.:

- 50 proc. kwoty raty odsetkowej i jednocześnie nie może przekroczyć 4 proc. kwoty udzielonego kredytu za każdy 12 miesięczny okres kredytu w przypadku:

- rolnika prowadzącego gospodarstwo rolne, którego wielkość ekonomiczna wynosi poniżej 25 tys. euro,

- rolnika, którego wielkość ekonomiczna gospodarstwa jest większa niż 25 tys. euro, a inwestycja przyczynia się do ochrony środowiska i klimatu,

- jeżeli inwestycja przyczynia się do ochrony środowiska i klimatu lub realizacji celów Strategii „Od pola do stołu”,

- 100 proc. kwoty raty odsetkowej i nie może przekroczyć 8 proc kwoty udzielonego kredytu za każdy 12 miesięczny okres kredytu, w przypadku jeśli:

- kredytobiorcą jest młody rolnik,

albo - wielkość ekonomiczna gospodarstwa jest mniejsza niż 25 tys. euro, a inwestycja przyczynia się do ochrony środowiska i klimatu.

- kredytobiorcą jest młody rolnik,

- 100 proc. kwoty raty odsetkowej i nie może przekroczyć 8% kwoty udzielonego kredytu za każdy 12 miesięczny okres kredytu przez pierwsze dwa lata, i 50% kwoty raty odsetkowej i nie może przekroczyć 4% kwoty udzielonego kredytu za każdy 12 miesięczny okres kredytu przez kolejne dwa lata, w przypadku gdy kredytobiorcą jest gospodarstwo rolne produkujące trzodę chlewną.

Jakie korzyści?

- zapewnienie elastyczności w dysponowaniu własnym majątkiem – brak konieczności zastawiania go w części objętej gwarancją;

- korzystniejsze od standardowych warunki finansowania w banku kredytującym (transfer korzyści);

- brak kosztu zabezpieczenia kredytu;

- zmniejszenie kosztu odsetkowego kredytu poprzez możliwość otrzymania dotacji na spłatę odsetek od kredytu;

- wszystkie formalności związane z udzieleniem gwarancji i kredytu realizowane w jednym miejscu tj. banku kredytującym.

Odwiedź jedną z naszych placówek lub skontaktuj się z nami by zapytać o szczegóły.